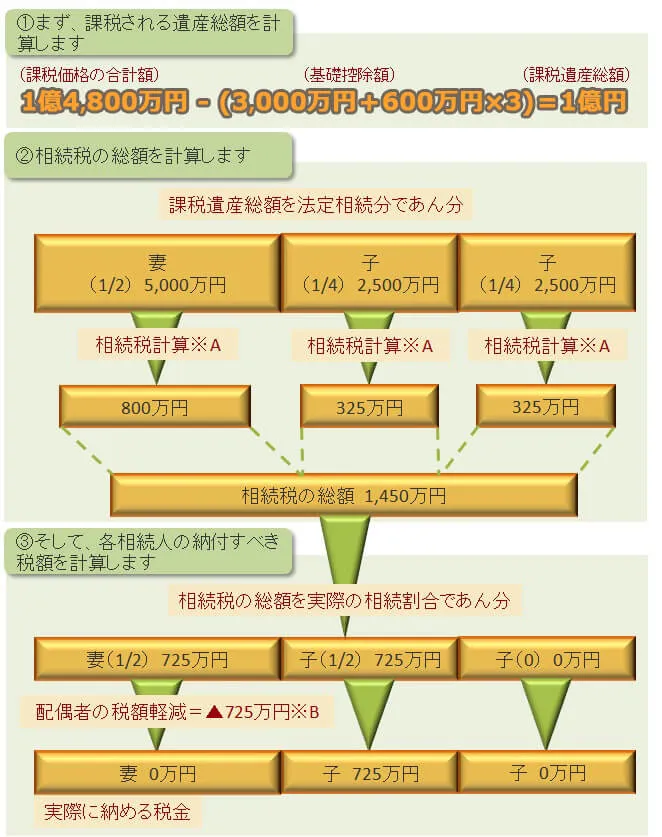

ここでは、事例に基づき、実際の相続税の納付税額を求めてみたいと思います。

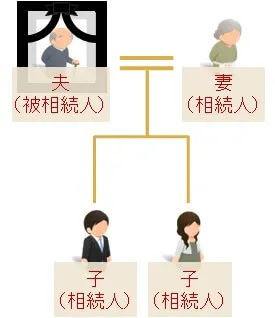

被相続人:夫

相続人:妻、子2人(子Aと子B)

課税価格の合計:1億4,800万円

実際のあん分割合:妻 1/2 子A 1/2 子B 0

課税価格の合計:1億4,800万円

基礎控除の額:3,000万円 + 600万円 × 3 = 4,800万円

課税資産総額 = 1億4,800万円 – 4,800円 = 1億円

課税資産総額を法定相続分であん分して、相続税の総額を計算

妻 5,000万円 × 20%(税率) – 200万円(控除額) = 800万円

子A 2,500万円 × 15%(税率) – 50万円(控除額) = 325万円

子B 2,500万円 × 15%(税率) – 50万円(控除額) = 325万円

合計 1,450万円

相続税の総額を実際の相続割合であん分し、相続人毎に相続税の控除額を減額する。

(相続税の控除額)

・配偶者に対する相続税額の軽減特例

(配偶者の法定相続分が1億6,000万円に満たない場合は1億6,000万円まで)

その他の税額控除は無いものとする

(子が未成年の場合は、未成年者控除があります。)

⇒ 詳しくは相続税の各種控除をご覧ください

妻 1,450万円 × 1/2 = 725万円 – (配偶者控除) = 0円

子A 1,450万円 × 1/2 = 725万円

子B 0円

※B 配偶者の税額軽減とは、被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。

(注) この制度の対象となる財産には、仮装又は隠蔽されていた財産は含まれません。

この配偶者の税額軽減は、配偶者が遺産分割などで実際に取得した財産を基に計算されることになっています。

したがって、相続税の申告期限までに分割されていない財産は税額軽減の対象になりません。

ただし、相続税の申告書又は更正の請求書に「申告期限後3年以内の分割見込書」を添付した上で、申告期限までに分割されなかった財産について申告期限から3年以内に分割したときは、税額軽減の対象になります。

事務所外観

名古屋丸の内事務所

金山駅前事務所

一宮駅前事務所

岡崎事務所

より良いサービスのご提供のため、相続の取扱案件の対応エリアを、下記の地域に限らせて頂きます。

【取り扱いエリア】

愛知県西部(名古屋市千種区,東区,北区,西区,中村区,中区,昭和区,瑞穂区,熱田区,中川区,港区,南区,守山区,緑区,名東区,天白区,

豊明市,日進市,清須市,北名古屋市,西春日井郡(豊山町),愛知郡(東郷町),春日井市,小牧市,瀬戸市,尾張旭市,長久手市,津島市,愛西市,弥富市,あま市,海部郡(大治町 蟹江町 飛島村),

一宮市,稲沢市,犬山市,江南市,岩倉市,丹羽郡(大口町 扶桑町),半田市,常滑市,東海市,大府市,知多市,知多郡(阿久比町 東浦町 南知多町 美浜町 武豊町))

愛知県中部(豊田市,みよし市,岡崎市,額田郡(幸田町),安城市,碧南市,刈谷市,西尾市,知立市,高浜市)

愛知県東部(豊橋市,豊川市,蒲郡市,田原市,新城市,北設楽郡(設楽町 東栄町 豊根村))

岐阜県南部(岐阜市,関市,美濃市,羽島市,各務原市,山県市,瑞穂市,本巣市,羽島郡(岐南町

笠松町),本巣郡(北方町),多治見市,瑞浪市,土岐市,大垣市,海津市,養老郡(養老町),不破郡(垂井町 関ヶ原町),安八郡(神戸町 輪之内町 安八町),揖斐郡(揖斐川町 大野町

池田町),恵那市,中津川市,美濃加茂市,可児市,加茂郡(坂祝町 富加町 川辺町 七宗町 八百津町 白川町 東白川村),可児郡(御嵩町))

三重県北部(四日市市,三重郡(菰野町 朝日町

川越町),桑名市,いなべ市,桑名郡(木曽岬町),員弁郡(東員町))

三重県中部(津市,亀山市,鈴鹿市)

静岡県西部(浜松市,磐田市,袋井市,湖西市)

無料相談については、相続人・受遺者の方の内少なくとも1名が上記エリアにお住まいの場合、または被相続人の最後の住所地が上記エリアにある場合の方に限定させていただいております。

Copyright ©NAGOYA SOGO LAW OFFICE All right reserved.

運営管理 Copyright © 弁護士法人 名古屋総合法律事務所 All right reserved.

所属:愛知県弁護士会